صلیب مرگ و صلیب طلایی چیست؟

11دقیقه

در این مقاله از آکادمی نیکخوی به توضیح دو الگوی تکنیکالی معروف به نام صلیب مرگ و صلیب طلایی می پردازیم. اینکه صلیب مرگ و طلایی چیست؟ چه موقع و چطور اتفاق می افتد؟ و اینکه آیا بطور خاص می تواند برای تحلیل سهام بخصوص بازار ارز دیجیتال مورد استفاده قرار گیرد؟

بطور کلی برای شناخت صلیب مرگ و صلیب طلایی باید با میانگین متحرک آشنا باشید. میانگین متحرک (moving average) مقدار متوسط نمودار قیمت هاست. حال اینکه از چه تعداد کندل میانگین می گیریم. قابل تنطیم است. مثلا در نمودار روی تایم فریم روزانه. اگر MA را روی 100 قرار دهیم میانگین متحرک امروز ما از 100 روز اخیر می شود. دیروز، از 101 روز قبل تا دیروز. همینطور الی آخر.

سعی کردیم اینجا یک تعریف خیلی سطحی از مووینگ اوریج بدهیم. اما برای اطلاع کامل از چیستی میانگین متحرک حتما مقاله زیر را بخوانید:

میانگین متحرک و انواع آن چیست؟

صلیب طلایی ( Golden Cross ) چیست؟

صلیب طلایی یک الگوی نموداری است. که در آن یک میانگین متحرک نسبتا کوتاه مدت از میانگین متحرک بلند مدت به سمت بالا عبور می کند. صلیب طلایی یک الگوی شکست صعودی است. که از یک متقاطع شامل میانگین متحرک کوتاه مدت یک اوراق بهادار (مانند میانگین متحرک 15 روزه) که بالاتر از میانگین متحرک بلند مدت آن (مانند میانگین متحرک 50 روزه) یا مقاومت است. از آنجایی که شاخص های بلندمدت وزن بیشتری دارند، صلیب طلایی نشان دهنده یک بازار صعودی در افق است و با حجم معاملات بالا تقویت می شود.

نکات مهم در صلیب طلایی

صلیب طلایی یک الگوی نمودار تکنیکالی است که پتانسیل یک رالی بزرگ را نشان می دهد.

زمانی که میانگین متحرک کوتاه مدت سهام از میانگین متحرک بلندمدت آن عبور کند، صلیب طلایی روی نمودار ظاهر می شود.

کراس طلایی را می توان با صلیب مرگ که نشان دهنده حرکت نزولی قیمت است مقایسه کرد.

صلیب طلایی به شما چه می گوید؟

کراس طلایی سه مرحله دارد:

مرحله اول مستلزم آن است که یک روند نزولی در نهایت با کاهش فروش به پایین ترین سطح خود برسد.

در مرحله دوم، میانگین متحرک کوتاهتر یک متقاطع از میانگین متحرک بزرگتر ایجاد میکند تا شکست و تایید برگشت روند را آغاز کند.

آخرین مرحله، ادامه روند صعودی برای دنبال کردن به قیمت های بالاتر است. میانگینهای متحرک به عنوان سطوح حمایتی در عقبنشینی عمل میکنند تا زمانی که متقاطع شوند و در آن نقطه ممکن است یک تلاقی مرگ تشکیل شود. صلیب مرگ برعکس صلیب طلایی است زیرا میانگین متحرک کوتاهتر یک متقاطع به سمت پایین از میانگین متحرک طولانیتر تشکیل میدهد.(ma کمتر از بالا به سمت پایین ma بلندتر را می شکند.)

رایج ترین مووینگ اوریج های مورد استفاده

رایج ترین میانگین های متحرک مورد استفاده، میانگین متحرک 50 دوره ای و 200 دوره ای هستند. دوره نشان دهنده یک افزایش زمانی خاص است. به طور کلی، دورههای زمانی بزرگتر تمایل به ایجاد شکستگیهای قویتری دارند. برای مثال، افزایش میانگین متحرک روزانه 50 روزه از میانگین متحرک 200 روزه در شاخصی مانند S&P 500 یکی از محبوب ترین سیگنال های بازار صعودی است. با شاخص bellwether، شعار “یک جزر و مد بالا همه قایق ها را بالا می برد”. زمانی اعمال می شود که یک صلیب طلایی شکل می گیرد . و خرید در سراسر اجزا و بخش های شاخص طنین انداز می شود.

معاملهگران روزانه معمولاً از دورههای زمانی کوچکتری مانند میانگینهای متحرک ۵ روز و ۱۵ روز برای معامله برکآوتهای طلایی درون روز استفاده میکنند. فاصله زمانی نمودارها را نیز می توان از 1 دقیقه تا هفته ها یا ماه ها تنظیم کرد. همانطور که دوره های بزرگتر سیگنال های قوی تری را ایجاد می کنند، همین امر در مورد دوره های زمانی نمودار نیز صدق می کند. هرچه بازه زمانی نمودار بزرگتر باشد، شکست متقاطع طلایی قوی تر و ماندگارتر می شود.

پیشنهاد می کنیم بخوانید: امواج الیوت

محدودیت های استفاده از صلیب طلایی

همه شاخصها دارای «تأخیر» هستند . هیچ شاخصی نمیتواند آینده را واقعاً پیشبینی کند. بسیاری از اوقات، یک صلیب طلایی مشاهده شده سیگنال نادرستی تولید می کند. علیرغم قدرت پیشبینی ظاهری آن در پیشبینی بازارهای گاوی بزرگ قبلی، صلیبهای طلایی نیز مرتباً آشکار نمیشوند. بنابراین، صلیب طلایی همیشه باید قبل از انجام معامله با سایر سیگنال ها و نشانگرها تأیید شود. برای مثال استفاده از اسیلاتورها و اندیکاتور ها پیشنهاد می شود.

صلیب طلایی به درستی – با فیلترها و نشانگرهای اضافی – این است که همیشه از پارامترها و نسبتهای ریسک مناسب استفاده کنید. به یاد داشته باشید که همیشه نسبت ریسک به پاداش مطلوب را رعایت کنید و زمان معاملات خود را به درستی تنظیم کنید، می تواند منجر به نتایج بهتری نسبت به دنبال کردن کورکورانه متقاطع شود.

چگونه می توانم یک صلیب طلایی را در نمودار شناسایی کنم؟

متقاطع طلایی زمانی اتفاق میافتد که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت اصلی به سمت صعودی عبور میکند و توسط تحلیلگران و معاملهگران بهعنوان نشانهای از چرخش صعودی قطعی در بازار تفسیر میشود. برخی تحلیلگران آن را به عنوان تلاقی میانگین متحرک 100 روزه با میانگین متحرک 50 روزه تعریف می کنند. دیگران آن را به عنوان تقاطع میانگین 200 روزه با میانگین 50 روزه تعریف می کنند. اساساً میانگین کوتاهمدت سریعتر از میانگین بلندمدت افزایش مییابد تا زمانی که از هم عبور کنند.

آیا کراس های طلایی شاخص های قابل اعتمادی هستند؟

به عنوان یک شاخص عقب ماندگی، صلیب طلایی تنها پس از افزایش بازار شناسایی می شود. که باعث می شود قابل اعتماد به نظر برسد. با این حال، در نتیجه تاخیر، تشخیص اینکه چه زمانی سیگنال نادرست است تا زمانی که این واقعیت وجود داشته باشد، دشوار است. معامله گران اغلب از صلیب طلایی به عنوان تأیید یک روند یا سیگنال در ترکیب با سایر اندیکاتورها استفاده می کنند.

صلیب مرگ ( Death Cross )چیست؟

“صلیب مرگ” یک الگوی نمودار بازار است که منعکس کننده ضعف اخیر قیمت است. این به افت میانگین متحرک کوتاه مدت. به معنای میانگین قیمت های بسته اخیر یک سهام، شاخص سهام، کالا یا ارز دیجیتال در یک دوره زمانی معین . زیر میانگین متحرک بلند مدت اشاره دارد. میانگین های متحرک بازار سهام که با دقت بیشتر مورد توجه قرار گرفته اند، میانگین های 50 روزه و 200 روزه هستند.

علیرغم نام شومش، صلیب مرگ نقطه عطفی در بازار نیست . که ارزش ترسیدن را دارا باشد. تاریخ بازار نشان می دهد که تمایل دارد قبل از بازگشت کوتاه مدت با بازدهی بالاتر از میانگین باشد.

پیشنهاد می کنیم بخوانید: بیت کوین چیست؟

نکات کلیدی

زمانی که میانگین متحرک کوتاه مدت سهام، معمولاً 50 روز، از میانگین متحرک بلندمدت آن، معمولاً 200 روز، عبور می کند. تلاقی مرگ در نمودار ظاهر می شود.

علیرغم نام دراماتیک، متقاطع مرگ با بازده کوتاه مدت بالاتر از متوسط در سال های اخیر دنبال می شود.

افزایش میانگین متحرک 50 روزه به بالای میانگین متحرک 200 روزه به عنوان یک صلیب طلایی شناخته می شود . و می تواند نشان دهنده خستگی حرکت نزولی بازار باشد.

پیشنهاد می کنیم بخوانید: روندها در تحلیل تکنیکال

صلیب مرگ به شما چه می گوید؟

کراس مرگ فقط به شما می گوید که عمل قیمت در یک دوره کمی بیشتر از دو ماه بدتر شده است. اگر این تلاقی با میانگین متحرک 50 روزه انجام شود. (میانگینهای متحرک تعطیلات آخر هفته و تعطیلات را که بازار بسته است، شامل نمیشود.)

کسانی که به قدرت پیشبینی این الگو متقاعد شدند، توجه داشتند که صلیب مرگ بر همه بازارهای نزولی شدید قرن گذشته، از جمله سالهای 1929، 1938، 1974 و 2008، مقدم بوده است. نکته مورد بحث چیدن گیلاس در آن سالهای نزولی، موارد متعددی را نادید میگیرد. که صلیب مرگ نشانهای بدتر از اصلاح بازار نبود.

بر اساس تحقیقات Fundstrat که در Barron’s ذکر شد. شاخص S&P 500 یک سال پس از تلاقی مرگ در حدود دو سوم مواقع بالاتر بود. و میانگین افزایشی 6.3 درصدی در این بازه زمانی داشت.

به طور شهودی، صلیب مرگ تمایل به ارائه سیگنال زمانبندی نزولی مفیدتری دارد. که پس از زیان بازار 20 درصد یا بیشتر اتفاق میافتد. زیرا حرکت نزولی در بازارهای ضعیف میتواند نشاندهنده بدتر شدن شرایط بنیادی باشد. اما سوابق تاریخی آن نشان میدهد که صلیب مرگ بهجای یک شاخص پیشرو، یک شاخص تصادفی از ضعف بازار است.

پیشنهاد میکنیم مقاله زیر را هم مطالعه کنید:

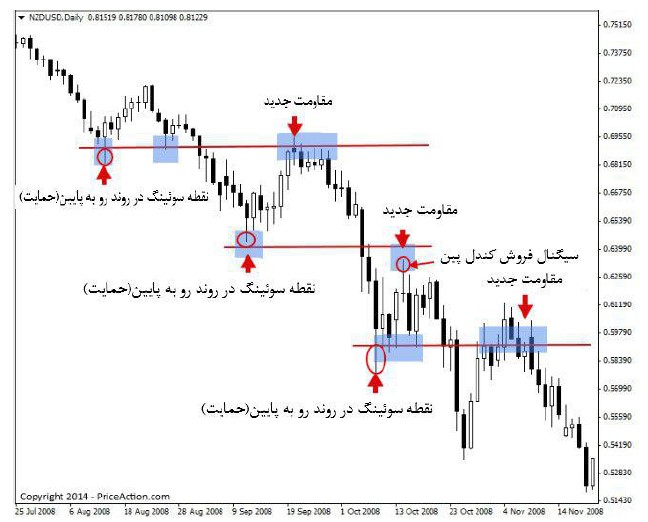

نمونه ای از کراس مرگ

در اینجا نمونه ای از صلیب مرگ در S&P 500 در دسامبر 2018 آمده است:

این شاخص طی دو هفته و یک روز آینده 11 درصد دیگر را از دست داد، سپس S&P از آن پایین در دو ماه 19 درصد رشد کرد و کمتر از 6 ماه بعد از آن 11 درصد بالاتر از سطح خود بود.

تلاقی دیگر مرگ و میر S&P 500 در مارس 2020 در خلال وحشت اولیه COVID-19 رخ داد و S&P 500 در سال بعد کمی بیش از 50 درصد افزایش یافت.

البته این مثالها طیف کاملی از نتایج احتمالی پس از تلاقی مرگ را نشان نمیدهند. اما آنها حداقل معرف شرایط فعلی بازار نسبت به اتفاقات متقابل مرگ زودرس هستند.

صلیب مرگ در مقابل صلیب طلایی

نقطه مقابل صلیب مرگ، به اصطلاح صلیب طلایی است، زمانی که میانگین متحرک کوتاه مدت یک سهم یا شاخص بالاتر از میانگین متحرک بلندمدت خود باشد. بسیاری از سرمایهگذاران این الگو را بهعنوان یک شاخص صعودی میبینند. حتی اگر تلاقی مرگ معمولاً با سودهای بزرگتری در سالهای اخیر دنبال شود.

صلیب طلایی می تواند نشان دهد که یک روند نزولی طولانی مدت تمام شده است.

محدودیت های استفاده از صلیب مرگ

اگر سیگنالهای بازار به سادگی تعامل بین میانگینهای متحرک 50 روزه و 200 روزه دارای ارزش پیشبینیکننده باشند. انتظار دارید که به سرعت آن را از دست بدهند. زیرا فعالان بازار سعی کردند از مزیت استفاده کنند. تلاقی مرگ، تیترهای بدی را ایجاد می کند، اما در سال های اخیر، سیگنال بهتری از پایین آمدن احساسات کوتاه مدت نسبت به شروع یک بازار نزولی یا رکود بوده است. پس بیایید ساده بگوییم: صلیب مرگ لزوما به معنی یک سقوط و نزول در روند و کاهش قیمت ها نیست.

پیشنهاد می کنیم بخوانید: وضعیت رمزارز ها پس از مرگ

تفاوت بین کراس طلایی و کراس مرگ

صلیب طلایی و کراس مرگ دقیقاً متضاد هستند. صلیب طلایی نشاندهنده یک بازار صعودی بلندمدت در آینده است. در حالی که صلیب مرگ نماگر بازار نزولی بلندمدت است. هر دو به تایید محکم یک روند بلندمدت با وقوع یک میانگین متحرک کوتاه مدت از میانگین متحرک بلندمدت عمده توجه دارند.

کراس طلایی زمانی اتفاق میافتد که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت اصلی به سمت صعودی عبور میکند. توسط تحلیلگران و معاملهگران بهعنوان نشانهای از چرخش صعودی قطعی در بازار تفسیر میشود. برعکس، یک متقاطع میانگین متحرک نزولی مشابه، تلاقی مرگ را تشکیل می دهد . و به نظر می رسد که نشانی از رکود قاطع در بازار است. هر یک از این دو کراس اوور زمانی که با حجم معاملات بالا همراه باشد. مهمتر در نظر گرفته میشوند.

هنگامی که کراس رخ می دهد . میانگین متحرک بلندمدت به عنوان یک سطح حمایتی اصلی (در مورد صلیب طلایی) یا سطح مقاومت (در نمونه تلاقی مرگ) برای بازار از آن نقطه به بعد در نظر گرفته می شود. هر دو متقاطع ممکن است به عنوان سیگنالی از تغییر روند رخ دهند. اما اغلب به عنوان تأییدی قوی از تغییر در روندی که قبلاً رخ داد است رخ می دهد.

چگونه از صلیب طلایی و صلیب مرگ در تحلیل قیمت استفاده کنیم

تا اینجا دانستیم ایده اصلی این الگوها ساده است. حال بدانید که چگونه معامله گران از میانگین متحرک همگرایی واگرایی استفاده می کنند. به راحتی می توانید نحوه معامله با استفاده از این صلیب ها را یاد گیرید.

عمدتا برای صلیب های طلایی و مرگ نمودارهای روزانه مورد بررسی قرار می گیرند. بنابراین، یک استراتژی ساده می تواند خرید در صلیب طلایی و فروش در صلیب مرگ باشد. در واقع، این یک استراتژی نسبتا موفق برای معاملات بیت کوین در چند سال گذشته است. البته، سیگنال های کاذب زیادی نیز وجود دارد.به همین جهت دنبال کردن کورکورانه یک سیگنال بهترین استراتژی نیست. بنابراین لازم است فاکتورهای دیگری نیز در نظر گرفته شود.

ضمنا مانند بسیاری از تکنیک های تحلیل نمودار، سیگنال های موجود در بازه های زمانی بلند قوی تر از بازه های زمانی کوتاه هستند. ممکن است یک صلیب طلایی در نمودار هفتگی رخ دهد. در حالیکه شاهد یک صلیب مرگ در نمودار ساعتی هستید! به همین دلیل همیشه بازه های زمانی بلندتر در نمودار اطلاعات مفیدتری ارائه می کنند.

چیزی که بسیاری از معامله گران در هنگام معامله با صلیب های طلایی و مرگ به دنبال آن خواهند بود، حجم معاملات است. حجم مانند بسیاری از الگوهای نموداری می تواند ابزاری قوی برای تایید باشد. بنابراین، هنگامی که افزایش حجم با سیگنال صلیب همراه می شود. بسیاری از معامله گران نسبت به معتبر بودن آن سیگنال بیشتر مطمئن می شوند.

با تشکیل یک صلیب طلایی، میانگین متحرک بلند مدت احتمالا یک منطقه کلیدی حمایت در نظر گرفته خواهد شد. برعکس، با تشکیل صلیب مرگ این میانگین متحرک به احتمال زیاد یک منطقه مقاومت می شود.

همچنین ممکن است سیگنال های صلیبی با سیگنال های دیگر شاخص های تکنیکال ترکیب شوند. معامله گران چندین سیگنال و شاخص را با هم یکی می کنند تا سیگنال های معاملاتی را قابل اطمینان تر کنند. بطور کل صرفا تحلیل بر اساس شکل گیری صلیب روش معقولی نیست.

در صورت نیاز به مشاوره برای فعالیت در بازارهای مالی از جمله بازار ارز دیجیتال کافیست از طریق صفحه تماس با ما، از راه های ارتباطی با ما صحبت کنید.