مقدمه ای بر تئوری داو

به اعتقاد بسیاری، تئوری داو، بنیانِ اصلی روش و روندی است که امروزه به نام تحلیل تکنیکال میشناسیم. این نظریه از مقالات چارلز داو (Charles Dow) ساخته شده است. تئوری داو (به انگلیسی Dow Theory) یک سری مفاهیم در تحلیل تکنیکال است که از نوشتههای چارلز داو در مورد تئوریهای بازار برگرفته شده است. در این مقاله از آکادمی نیکخوی با اینکه نظریه داو چیست آشنا می شویم

نظریه داو در مورد حرکت قیمت سهام شکلی از تحلیل تکنیکال است که شامل چرخش های بازار می شود. این نظریه از ۲۵۵ سرمقاله در وال استریت ژورنال نوشته شده. چارلز اچ. داو (۱۸۵۱-۱۹۰۲)، روزنامه نگار، بنیانگذار و اولین سردبیر وال استریت ژورنال بود. وی یکی از بنیانگذاران داو جونز و شرکت های مشتق شده است. پس از مرگ داو، ویلیام پیتر همیلتون، رابرت ریا و جورج شفر، نظریه داو را بر اساس سرمقاله های داو سازماندهی و به طور جمعی نمایندگی کردند. خود داو هرگز از اصطلاح تئوری داو استفاده نکرد. وی هرگز آن را به عنوان یک سیستم معاملاتی معرفی نکرد.

نظریه داو در شش اصل اساسی توسط همیلتون، رئا و شفر خلاصه شد.

نظریه داو چیست؟

تئوری داو یک نظریه مالی است. می گوید اگر یکی از میانگین ها بالاتر از یک اوج مهم قبلی باشد و با یک پیشرفت مشابه در میانگین دیگر همراه یا دنبال شود، بازار در یک روند صعودی قرار می گیرد. به عنوان مثال، اگر میانگین صنعتی داوجونز (DJIA) به یک حد متوسط صعود کند. انتظار میرود که میانگین حملونقل داوجونز (DJTA) در یک بازه زمانی مشابه از آن پیروی کند.

نکات کلیدی در تئوری داو

تئوری داو یک چارچوب فنی است که پیشبینی میکند در صورتی که یکی از میانگینهای آن بالاتر از بالاترین حد مهم قبلی، همراه با پیشرفت مشابهی در میانگین دیگر باشد، بازار در یک روند صعودی قرار میگیرد.

این تئوری بر این مفهوم استوار است که بازار همه چیز را به روشی مطابق با فرضیه بازارهای کارآمد تخفیف می دهد.

در چنین پارادایمی، شاخصهای مختلف بازار باید یکدیگر را از نظر عملکرد قیمت و الگوهای حجم تایید کنند تا زمانی که روندها معکوس شوند.

اصول کلی تئوری داو

این اصول بسیار هم سو و هم راستای فرضیهای با نام ”بازار موثر” هستند.

داو باور داشت که تمام اطلاعاتی که ما اکنون داریم قبلا بر روی قیمتها تاثیر خود را گذاشتهاند.

برای مثال اگر انتظار برود که یک شرکت گزارش درآمد بسیار خوب و مثبتش را بدهد. این موضوع قبل از اینکه اتفاق بیفتد تاثیرش را روی بازار گذاشته است. در این شرایط درخواست و تقاضا برای سهام آنها قبل از انتشار گزارش بالا میرود. ممکن است که بعد از ثبت گزارش درآمد مثبت، قیمت تغییرات چندانی را تجربه نکند.

داو در برخی مواقع متوجه شد که قیمت سهام یک شرکت در بورس بعد از آمدن یک خبر خوب کاهش پیدا میکند. زیرا این خبر تا آن حد که انتظار میرفت، شگفت انگیز نبوده است.

قوانین داو از نظر بسیاری از معاملهگران و سرمایهگذاران، به خصوص آنهایی که از ابزارهای تحلیل تکنیکال استفاده میکنند، هنوز هم درست است اما از آن طرف کسانی که از تحلیلهای بنیادی استفاده میکنند با این موضوع موافق نیستند. زیرا از نظر آنها ارزش بازار بر روی قیمت یک سهم تاثیر نمیگذارد.

پیشنهاد مطالعه: الگوهای شمعی ژاپنی چیست؟

۶ اصل اساسی در تئوری داو

تئوری داو شامل ۶ اصل مهم است :

۱. بازار از مجموعهی اخبار و عوامل بیرونی تأثیر میپذیرد.

قیمت سهام بهمحض اینکه اطلاعات جدید در دسترس قرار میگیرد، به سرعت آنها را در بر میگیرد. پس از انتشار اخبار، قیمت سهام تغییر خواهد کرد تا این اطلاعات جدید را منعکس کند. در این مورد، نظریه داو با یکی از مقدمات فرضیه بازار کارا موافق است.

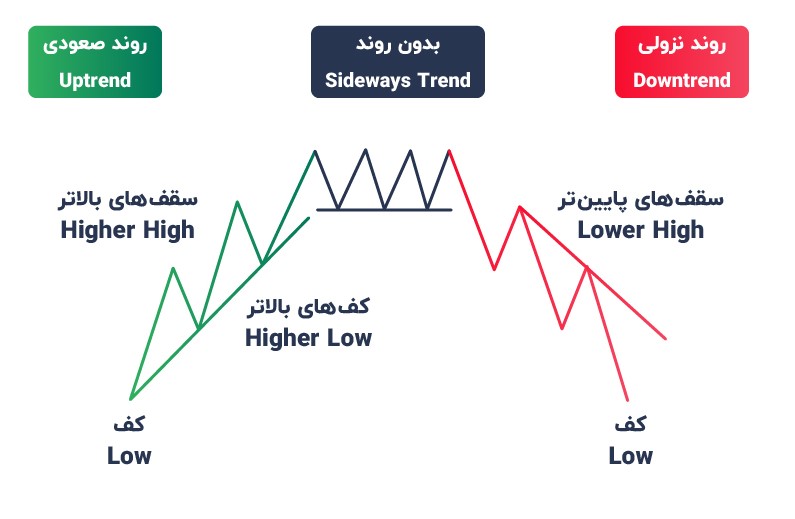

۲. در بازار ۳ نوع روند اتفاق میافتد.

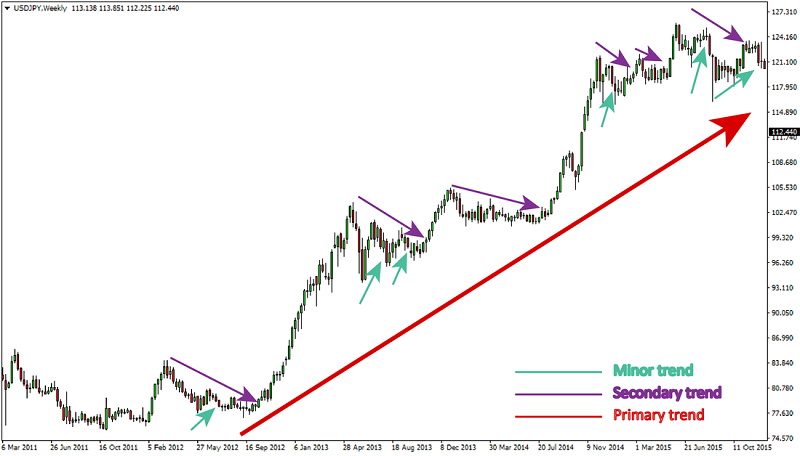

- اصلی: روند اصلی بین چندماه تا چندین سال باقی خواهد ماند و حرکت اصلی و بزرگ بازار را مشخص میکند.

- ثانویه: روند ثانویه بین چند هفته تا چندین ماه باقی میماند.

- سوم: این روندها در کمتر از یک هفته و یا ده روز از بین می روند. در برخی موارد این روندها در طی چند ساعت یا یک روز نیز از بین میروند.

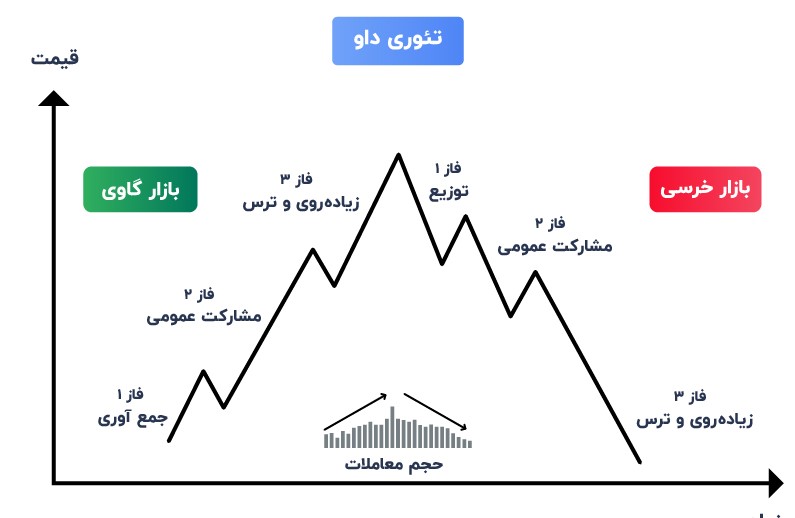

۳. هر روند اصلی شامل ۳ مرحله است.

نظریه داو ادعا می کند که روندهای اصلی بازار از سه مرحله تشکیل شده است:

مرحله انباشت، مرحله مشارکت عمومی (یا جذب) و مرحله توزیع.

مرحله انباشت (فاز ۱،جمعآوری) دوره ای است که سرمایه گذاران “معلوم” به طور فعال در حال خرید (یا فروش) سهام بر خلاف نظر عمومی بازار هستند. در طول این مرحله، قیمت سهام تغییر چندانی نمی کند زیرا این سرمایه گذاران در اقلیت سهامی هستند که تقاضای (جذب) دارند که بازار به طور کلی عرضه می کند (آزاد می کند).

در نهایت، احساسات مثبتی در بازار شکل میگیرد که منجر به ورود عدهی بیشتری در جهت روند فعلی میشود. بازار این سرمایه گذاران زیرک را جذب می کند و یک تغییر سریع قیمت رخ می دهد. (فاز ۲،مشارکت عمومی).

این زمانی اتفاق میافتد که پیروان روند از ترس جاماندن مشارکت کنند. این مرحله تا حدی ادامه می یابد که حدس و گمان بی رویه رخ دهد. در این مرحله، سرمایه گذاران زیرک شروع به فروش و توزیع دارایی های خود می کنند. (فاز ۳،زیادهروی یا ترس).

۴. شاخصهای مختلف یکدیگر را تأیید میکنند.

در زمان داو، ایالات متحده یک قدرت صنعتی در حال رشد بود. ایالات متحده مراکز جمعیتی داشت اما کارخانه ها در سراسر کشور پراکنده بودند. کارخانه ها مجبور بودند کالاهای خود را معمولاً از طریق راه آهن به بازار ارسال کنند. اولین میانگین های سهام داو، شاخصی از شرکت های صنعتی (تولیدی) و شرکت های ریلی بود. برای داو، یک بازار صعودی در صنایع نمیتواند رخ دهد، مگر اینکه میانگین راهآهن نیز معمولاً اول افزایش یابد.

بر اساس این منطق، اگر سود تولیدکنندگان در حال افزایش باشد، نتیجه آن این است که آنها بیشتر تولید می کنند. اگر آنها بیشتر تولید کنند، باید کالاهای بیشتری را برای مصرف کنندگان بفرستند. بنابراین، اگر سرمایهگذاری به دنبال نشانههای سلامت در تولیدکنندگان است، باید به عملکرد شرکتهایی که محصول خود را به بازار میفرستند، یعنی راهآهن نگاه کند. دو میانگین باید در یک جهت حرکت کنند. هنگامی که عملکرد میانگین ها متفاوت است، این هشدار تغییر روند است.

بطور کلی نمیتوان روند کلی یک بازار را صعودی/نزولی دانست، در حالی که سایر شاخصها هنوز صعودی/نزولی نشدهاند. به عنوان مثال زمانی میتوان روند اصلی بازارهای مالی در یک کشور مثل هند را صعودی دانست که کلیه شاخصهای Nifty، Sensex، Nifty Midcap، Nifty Smallcap و سایر شاخصها در جهت صعودی در حرکت باشند.

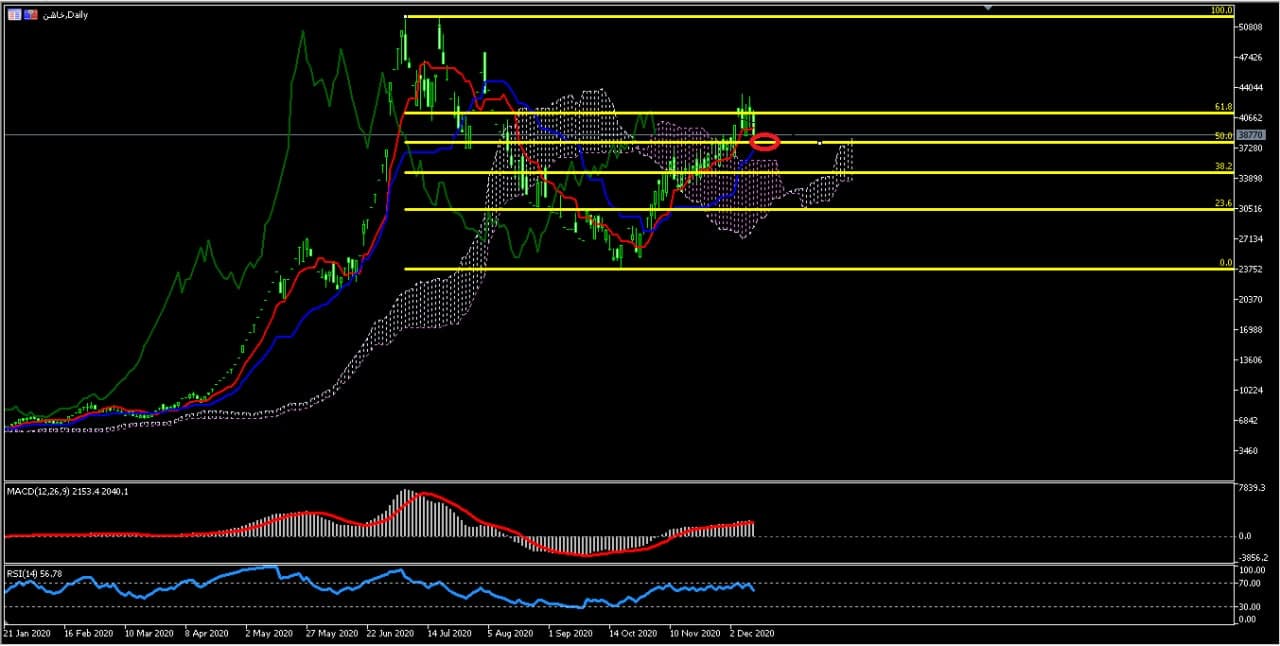

برای مطالعه بیشتر: واگرایی در ایچیموکو چیست؟

۵. روندها توسط حجم معاملات تأیید میشوند.

داو معتقد بود که حجم روند قیمت را تایید می کند. هنگامی که قیمت ها در حجم کم حرکت می کنند، توضیحات مختلفی می تواند وجود داشته باشد. برای مثال یک فروشنده بیش از حد تهاجمی می تواند حضور داشته باشد. اما زمانی که حرکات قیمت با حجم بالا همراه میشود، داو معتقد بود که این دیدگاه «واقعی» بازار را نشان میدهد. فرضا بسیاری از شرکتکنندگان در یک اوراق بهادار خاص فعال هستند و قیمت بهطور قابلتوجهی در یک جهت حرکت میکند. داو معتقد است که این جهتی است که بازار ادامه حرکت را در آن پیشبینی میکند. برای او، این سیگنالی بود که یک روند در حال توسعه است.

طبق این اصل، روند بازار باید توسط حجم معاملات پشتیبانی شود. به این صورت که اگر در یک روند صعودی باشیم، با افزایش قیمت باید حجم معاملات نیز افزایش پیدا کند یا اگر روند فعلی نزولی است، با کاهش قیمت، باز هم باید حجم معاملات افزایش پیدا کند. یعنی افزایش حجم به عنوان یک عامل تأییدکننده برای روند فعلی است.

از این اصل نتیجه میگیریم که کاهش حجم معاملات در یک روند، یکی از نشانههای ضعف در روند است. همچنین اگر در یک پولبک (Pullback) شاهد افزایش زیاد حجم معاملات باشیم، ممکن است این عامل باعث شکست در روند آغاز یک حرکت بازگشتی باشیم.

۶.روندها تا زمانی که سیگنال برگشت دیده نشده، ادامهدار هستند.

داو معتقد بود که علیرغم وجود “نوسانات” روندها وجود دارند. ممکن است بازارها به طور موقت در جهت مخالف روند حرکت کنند. اما به زودی حرکت قبلی را از سر خواهند گرفت. در طول این معکوسها باید از شک و تردید به روند استفاده کرد. تعیین اینکه آیا یک معکوس شروع یک روند جدید است یا یک حرکت موقت در روند فعلی آسان نیست. نظریه پردازان داو اغلب در این تعیین موافق نیستند. ابزارهای تجزیه و تحلیل فنی سعی در توضیح این موضوع دارند. اما می توانند توسط سرمایه گذاران مختلف به طور متفاوتی تفسیر شوند.

به همین دلیل تئوری داو همواره احتیاط را مدنظر میگیرد. وی معتقد است تا زمانی که تأییدهای لازم مشاهده نشدهاند، این گونه حرکات را روند فرعی در نظر میگیریم.

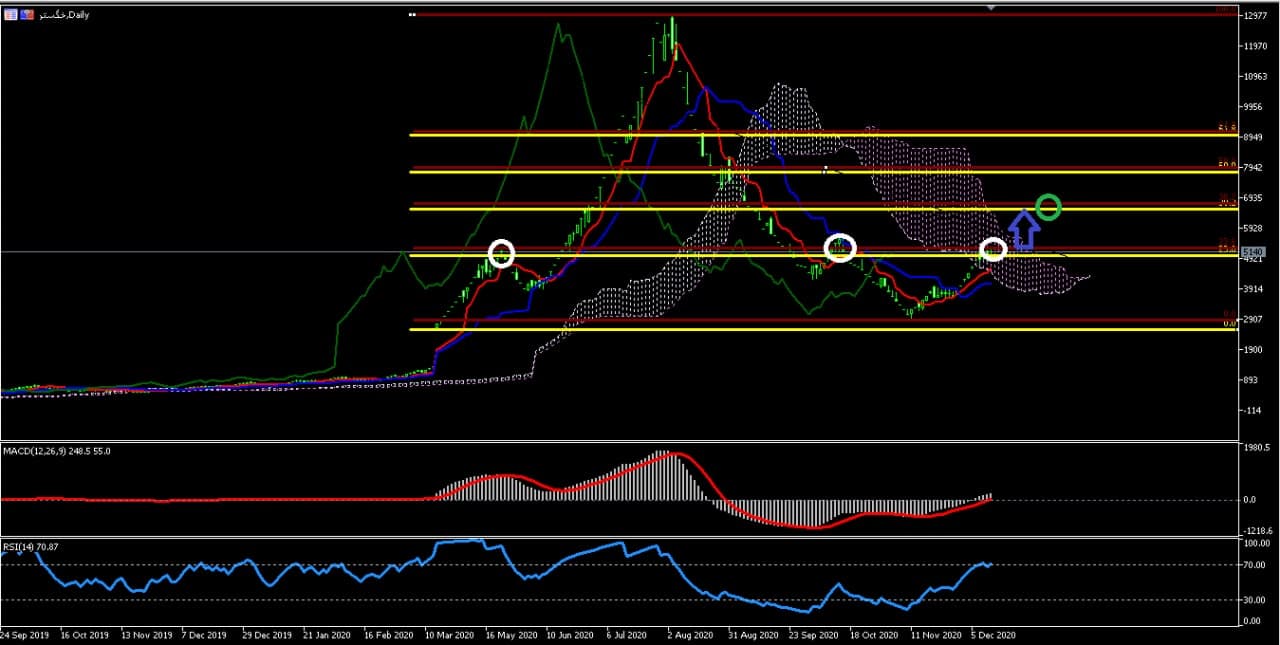

آموزش بازار طلا

آموزش بازار طلا

دوره موفقیت

دوره موفقیت